Tabla de Amortización

En una tabla de amortización podrás visualizar las cuotas, interés y otros conceptos que se pueden generar al obtener un préstamo. Aquí te mostraremos cómo puedes ver las cuotas y saber cuánto se aplica al capital y cuánto se abona de interés según el tipo de amortización aplicado.

Qué es una Tabla de Amortización

Una tabla de amortización es un documento en la cual se muestra de manera detallada el saldo de un préstamo y las fechas o número de cuotas a pagar. Una tabla de amortización (plan de pagos) está construida con los siguientes datos:

- El número de pago. Son las cuotas o el periodo del tiempo en el cual ha tomado el préstamo.

- El saldo Inicial. Es básicamente el saldo final del periodo anterior

- Cuota. Valor a cancelar en cada mes o periodo de tiempo

- Interés. Es el valor que cobra la entidad por prestarte el dinero por concepto de Intereses

- Abono a capital. Es la resta de Cuota menos interés

- Saldo final. Es la resta de saldo inicial menos el abono a capital

Tenga en cuenta que los elementos de una tabla de amortización varían de acuerdo al tipo de amortización o línea de crédito. En algunos casos podrá encontrar campos como seguros de vida, seguros de incendio y terremoto, comisiones, etc.

Como se calcula la amortización de un préstamo

Para calcular la amortización de un préstamo debes tener muy presente el tipo de interés pactado, ya que el interés puede ser fijo o variable y se calcula multiplicando el tipo de interés por el saldo (capital) pendiente.

La cuota se calcula tomando como base la fórmula para calcular anualidades (o cuotas uniformes durante un determinado periodo de tiempo):

Cuota = [P * (i/m) (1 + i/m)^nm / (1 + i/m)^nm -1]

- P: Valor del préstamo

- I: Tasa de interés nominal anual

- M: Número de capitalizaciones en el año

- N: Número de años

Recomendado

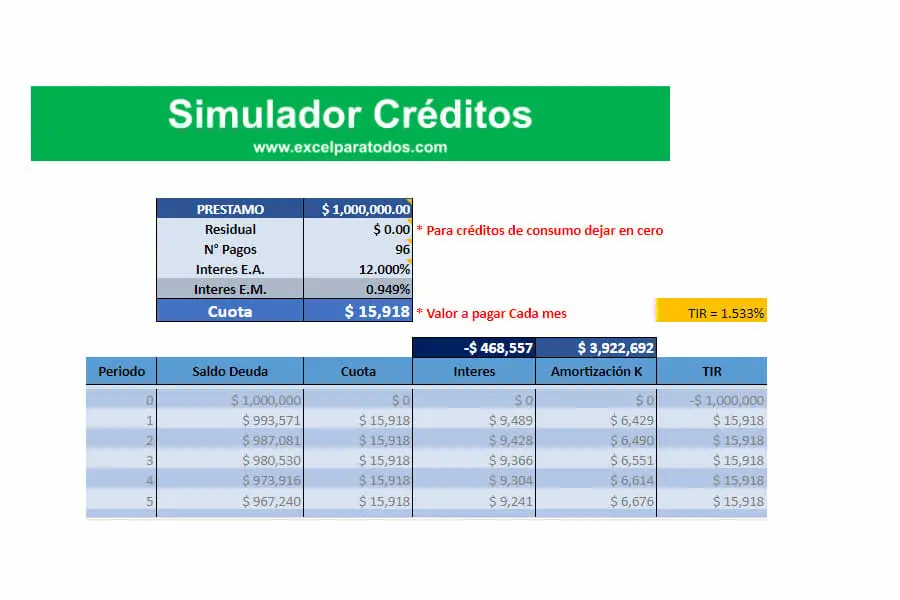

Si deseas calcular la amortización de un préstamo de manera sencilla y rápida, te sugerimos descargar nuestra Plantilla Simulador de Créditos en Excel. En ella, podrás simular todo tipo de préstamos y visualizar tu plan de pagos (Tabla de amortización) de acuerdo al periodo de tiempo que se establezca.

Tipos de amortización (Tipos de créditos)

El sistema financiero maneja diferentes tipos de amortización para cada línea de crédito tomada por los usuarios o clientes, y a partir de ella, se determinará lo que se debe pagar en cada cuota (Capital + Intereses + seguros + comisiones). Algunos tipos de créditos son:

Crédito de consumo

Cuota fija – tasa fija: Es un tipo de crédito en el que se sabe con antelación cuál va a ser su comportamiento, es decir, se paga durante el plazo pactado, siempre la misma cuota quedando como saldo final cero (0)

Para calcular la cuota, podemos hacerlo tomando como base la fórmula para calcular anualidades.

Recordemos la fórmula: Cuota = [P * (i/m) (1 + i/m)^nm / (1 + i/m)^nm -1]

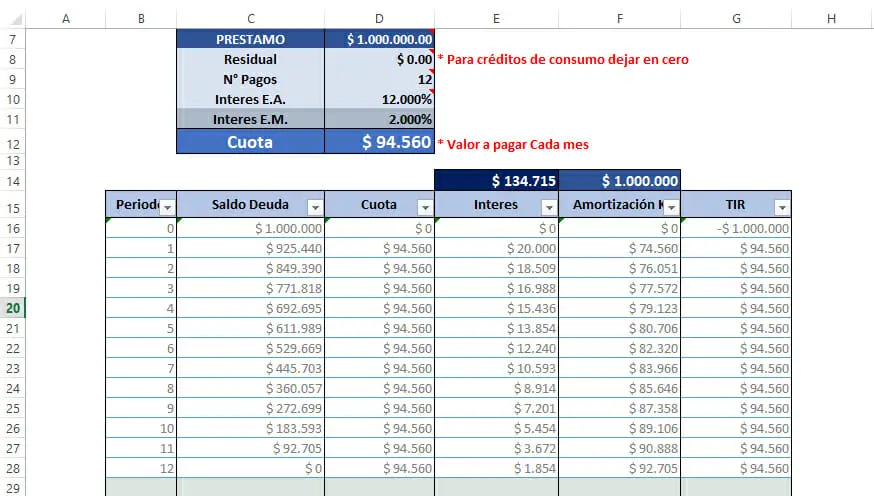

Por ejemplo, para un préstamo de $1.000.000 a un interés del 24% NAMV (nominal anual mes vencido) a 12 meses, tenemos lo siguiente:

- P: $1.000.000

- I: 24%

- Plazo: 12 meses

La cuota se calcularía así

Cuota = [1.000.000 * (24% /12) (1 + (24% / 12))^1*12] / [(1 + (24% / 12))^1*12 – 1]

Cuota = 94.560

La siguiente tabla de amortización ilustra el anterior ejemplo

Créditos de vehículo

Cuota fija – Tasa variable: Debe tenerse presente que el hecho de que sea cuota fija no quiere decir que el comportamiento del préstamo se pueda predecir con exactitud, ya que al final del crédito siempre va a presentarse un saldo a favor o en contra del cliente, y esto se debe a que este tipo de créditos manejan una tasa variable.

La cuota de un crédito maneja dos componentes que son: Pago de intereses y pago de capital. El pago de los intereses en cada periodo se calcula multiplicando el saldo inicial por una tasa de interés. Si la tasa de interés en un periodo es mayor que la pactada, aunque la cuota no cambie la cantidad de dinero que se aplica por concepto de intereses será mayor, mientras que lo que se abona a capital será menor.

Ahora, si el comportamiento que se describió anteriormente fuera una generalidad, al final es muy probable que se presente un saldo en contra del cliente. Es decir, que este tendrá que pagar unas cuotas extras para cubrir la totalidad del préstamo. En caso contrario, si la tasa de interés fuese decreciente, se tendría un saldo a favor del cliente y por lo tanto la entidad financiera procederá a hacer los ajustes necesarios.

En esta situación, es posible que el cliente termine de pagar el préstamo antes de tiempo, aunque generalmente las entidades financieras esperan todo el tiempo.

Calcular la cuota fija – tasa variable

Para el cálculo de la cuota se hace exactamente de la misma forma que en el ejemplo anterior. Puede hacerse usando la fórmula para calcular anualidades, pero debes recordar que la tasa de interés que se pactó inicialmente, se usa para calcular la cuota, pero no determina en cada periodo la amortización o abono a capital, pues este es determinado por la tasa de interés vigente en el pago de cada cuota.

Créditos rotativos

Amortización Fija – Tasa fija: El tipo de crédito con amortización fija se usa sobre todo en préstamos para inversiones. Es una modalidad muy sencilla. El primer caso de este tipo de crédito se presenta con tasa de interés fija.

Hay algunos aspectos a tener en cuenta al momento de elaborar una tabla de amortización para este tipo de crédito, son las siguientes:

- El abono a capital o amortización es constante.

- En cada periodo se abona la misma cantidad de dinero.

- En otras palabras, el saldo decrece de forma constante, lo que hace que el interés que se paga en cada cuota decrezca más rápido que otras modalidades de préstamos.

- El interés se calcula con base al saldo de cada periodo y se calcula con una tasa de interés constante.

- El comportamiento de la cuota es decreciente, por lo cual, van disminuyendo.

- Es un tipo de crédito muy usado para inversión, precisamente con el fin de fomentarla.

Amortización Fija – Tasa variable: Esta modalidad de crédito tiene características muy similares a la anterior, la diferencia radica en que la tasa de interés que se cobra varía en cada periodo de acuerdo a la tasa de interés vigente en el mercado, así mismo, varía el interés que se paga.

- La tasa de interés es variable haciendo que el comportamiento del crédito dependa de ésta, al igual que la cuota a pagar.

- El abono a capital o amortización es constante en todos los periodos.

- El saldo final en el último periodo debe ser cero (0)

Créditos hipotecarios o Leasing de vivienda

Para los tipos de Crédito Hipotecario o Leasing de Vivienda puedes aplicar la misma teoría que hemos visto hasta el momento. Solo debes validar que tipo de interés es y si la cuota es fija o variable y proyectar la tabla de amortización al tiempo en que este estará vigente.

Nota: normalmente son los créditos de vivienda o leasing de vivienda los que les cargan otros conceptos como los seguros contra incendio y terremotos, seguros de vida, comisiones, entre otros.

También te puede interesar: